레버리지 ETF, 상승장에 투자하는 착각의 함정

레버리지는 왜 '상승'이 아니라 '출렁임'에 베팅하는 걸까?

레버리지 ETF에 투자하는 많은 투자자들은 상승장만 오면 수익이 몇 배로 불어날 것이라 믿습니다.

하지만 이 상품의 진짜 속성은 상승이 아닌 변동성에 초점이 맞춰져 있습니다.

ETF 수익률의 구조를 정확히 모르면, 오히려 계좌는 예상보다 빠르게 깎여나갈 수 있습니다.

이번 글에서는 레버리지 ETF의 진짜 작동 원리와 오해의 근원을 짚고,

왜 초보 투자자에게 치명적인 함정이 될 수 있는지 설명드리겠습니다.

상승해도 손해 보는 레버리지의 구조

레버리지는 매일의 수익률에 배수를 곱하는 구조입니다.

**즉, '누적 상승'이 아닌 '하루 수익률의 배수'**를 따라갑니다.

그래서 시장이 등락을 반복하는 박스권에서는 오히려 손실이 커질 수밖에 없습니다.

예시로 TQQQ를 보겠습니다.

TQQQ는 나스닥100의 하루 수익률의 3배를 추종합니다.

날짜 나스닥 수익률 TQQQ 수익률 (누적)

| 1일차 | +10% | +30% → 130 |

| 2일차 | -10% | -30% → 91 |

→ 나스닥은 원상복귀했지만, TQQQ는 -9% 손실이 남습니다.

이것이 바로 변동성 누적 손실(Volatility Decay)입니다.

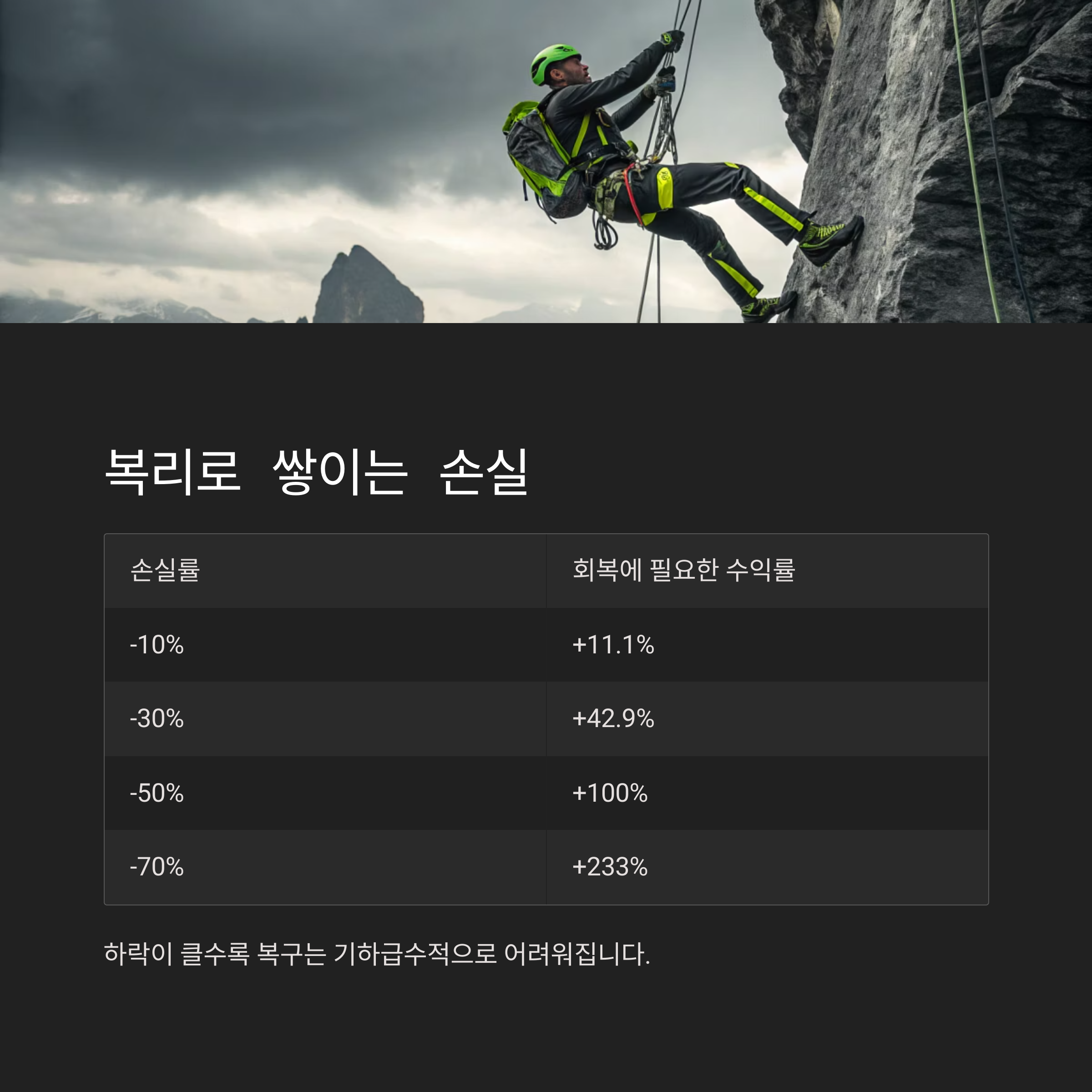

출렁이는 시장, 복리로 쌓이는 손실

"조금만 흔들려도 손해"인 이유는 바로 복리 구조입니다.

하루하루 계산된 손익이 서로 영향을 주며, 하락 후 회복이 점점 어려워집니다.

다음 표를 보시면 더 직관적으로 이해할 수 있습니다.

손실률 회복에 필요한 수익률

| -10% | +11.1% |

| -30% | +42.9% |

| -50% | +100% |

| -70% | +233% |

하락이 클수록 복구는 기하급수적으로 어려워지며,

심지어 반등이 와도 이미 계좌가 청산된 뒤라면 아무 소용 없습니다.

박스권에서의 서서히 죽는 구조

주가가 큰 폭으로 움직이지 않고,

횡보만 하더라도 레버리지 ETF는 수익이 아닌 누적 손실을 기록합니다.

이유는 간단합니다.

매일의 상승과 하락이 상쇄되지 않고,

복리 구조로 인해 수익률이 계속 깎이기 때문입니다.

"흔들릴수록 손해"라는 말이 딱 맞는 상황입니다.

투자자가 착각하는 3가지

많은 투자자들이 다음과 같은 오해를 합니다.

- “상승하면 무조건 더 많이 벌겠지”

→ 단기 상승이면 가능하지만, 출렁이면 안 됩니다. - “박스권이면 수익은 없지만 손실도 없겠지”

→ 아니요, 변동성만으로도 손실이 누적됩니다. - “시간 지나면 결국 우상향이니까…”

→ 시간은 레버리지 ETF의 적이 될 수 있습니다.

대화체로 보는 레버리지 투자 시나리오

"오, 나스닥 오르니까 TQQQ 사두면 3배 수익 나겠네?"

"맞긴 한데… 변동성이 크면 그 3배가 마이너스로 작용할 수도 있어."

"엥? 오르면 수익 나는 거 아닌가?"

"오르기 전에 한번만 떨어져도,

그 손실을 복구하려면 두 배 이상 올라야 돼."

"그럼 이건 진짜 도박 아냐?"

"그래서 단기 트레이딩용이지, 장기 투자에 묻어두는 건 위험한 거야."

핵심 정리: 레버리지 ETF는 이런 구조다

구분 일반 ETF (QQQ 등) 레버리지 ETF (TQQQ 등)

| 추종 방식 | 지수의 하루 수익률 | 지수의 하루 수익률 × 3 |

| 장점 | 장기 안정성 | 단기 급등 대응 가능 |

| 단점 | 수익률 제한 | 변동성 손실 위험 |

| 적합 투자 | 중장기 | 초단기 트레이딩 |

레버리지는 상승장을 두 배로 먹는 상품이 아니라,

출렁이는 시장에서 두 배로 흔들리는 구조입니다.

결론: 변동성에 흔들릴수록 손실은 복리로 커진다

레버리지는 속도와 방향, 그리고 시장의 출렁임에 따라

수익보다 손실이 빠르게 누적될 수 있는 고위험 상품입니다.

초보 투자자라면 다음을 기억하세요.

중요 요약

- 상승장이 와도 중간에 흔들리면 손해

- 박스권일수록 매일 조금씩 손실

- 큰 하락은 복구가 거의 불가능

- 출렁이는 시장일수록 손실은 복리로 확대

"묻어두면 수익"이라는 말은

레버리지 ETF 앞에서는 거짓말이 됩니다.